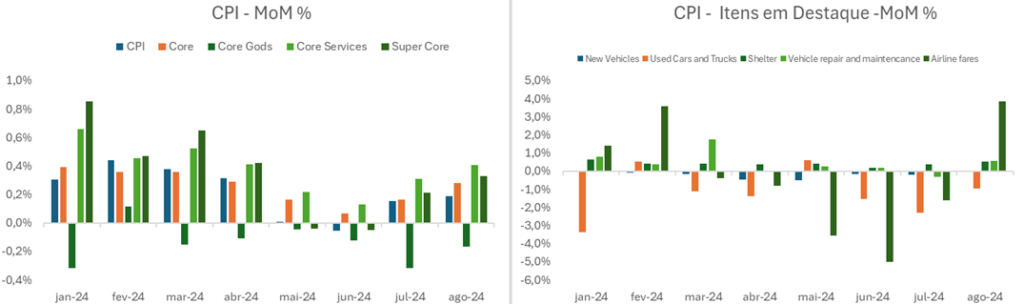

Pela manhã de hoje conhecemos os dados para a inflação americana no mês de agosto. Após uma sequência de leituras extraordinariamente fracas, observamos alguma surpresa altista, ainda que concentrada no núcleo da inflação. Neste mês, o CPI cheio veio ao encontro das expectativas e em linha com julho, a 0,2%. Já no núcleo, notamos alta de 0,28%, acima dos 0,17% da leitura anterior e dos 0,2% de expectativa.

Fonte: BLS, Skopos

Em termos de composição, a inflação de moradia anotou nova e surpreendente aceleração. Em junho a variação, a 0,17%, de fato havia sido atipicamente baixa. Já em julho vimos algum repique, a 0,39%, mas o número de agosto a 0,52% é bastante curioso e demanda atenção. Não entendemos como perene esta mudança e vemos novas desacelerações à frente, que vão ajudar no processo de descompressão inflacionária. Seguimos vendo o range de 0,25%-0,35% como o running rate para este grupo à frente.

Ainda no núcleo, a inflação de bens anotou outra leitura deflacionária, com queda de -0,2% em agosto (de -0,3% em julho). Os bens têm persistido em terreno negativo, mesmo com algum repique nos preços de frete. Apontávamos esta pressão como possível fonte de recomposição em bens e entendemos a ausência desta transmissão como importante sinal quanto ao comportamento da demanda, em contraste com os movimentos observados no seio da pandemia, em que o aumento nos preços de transporte se transmitiam rapidamente para o PPI e o CPI. No mês, os preços de automóveis novos anotaram estabilidade, após 6 meses consecutivos em terreno negativo. Já os carros usados voltaram a cair (-1,0%, de -2,3%), ainda que em ritmo mais brando. Em serviços observamos modesta aceleração (0,4%, de 0,3%), muito em função da explicada dinâmica de shelter. Houve também algum repique nas passagens aéreas (3,9%, de 5 meses com quedas importantes), que ajudou a acelerar os serviços de transportes (0,9%, de 0,4%). No chamado supercore, a inflação de serviços ex-moradia, observamos alta de 0,33%, com algum ganho de tração após leituras atipicamente baixas (0,21% em julho, -0,05 em junho e -0,04% em maio).

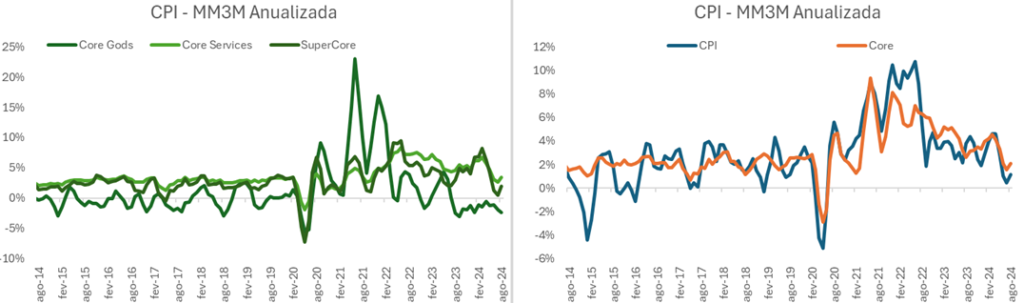

Em termos de tendência, gostamos de olhar a média móvel de 3 meses, anualizada. Ela nos oferece uma visão do ritmo da inflação recente em termos anuais, retirando a volatilidade do mês a mês. Quer dizer, ela ilustra onde ficaria a inflação anual, mantido o ritmo de evolução dos últimos três meses. Sob esta ótica, a leitura de agosto traz alguma normalização após os dados particularmente fracos, mas seguimos vendo ritmo compatível com a convergência da inflação à meta. Com efeito, o índice cheio roda a 1,1% (de 0,4%), com núcleo rodando a 2,1% (de 1,6%). Mesmo o supercore, de especial interesse ao FED, encerrou agosto rodando a 2,0% (de 0,5%).

Temos escrito neste espaço que os números de inflação seriam, no limite, menos positivos, mas sem alterar a trajetória de consistente desinflação. Entendemos que a leitura agora de agosto se enquadra bem nesta descrição, ainda que a inflação de moradia seja um ponto a se observar. Continuamos a enxergar desinflação na economia americana, ainda que em ritmo mais fraco, especialmente na comparação com o segundo trimestre.

Fonte: BLS, Skopos

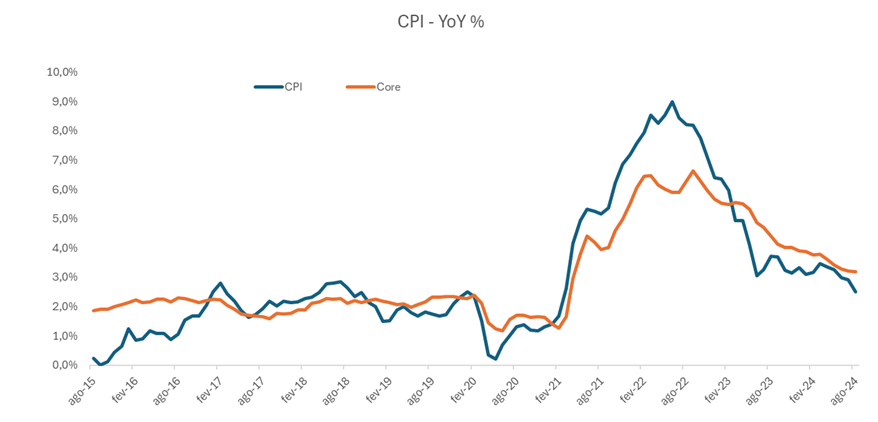

Em linhas gerais, a leitura deste CPI trouxe poucas novidades. Alguma aceleração era esperada e a tendência segue intacta, com números subjacentes que já oferecem grande conforto ao FED, como expresso nas médias móveis anualizadas. Em face do comportamento da inflação vis-à-vis a recente evolução do emprego; e em linha com a própria comunicação do BC americano, o ciclo de cortes está dado. As dúvidas agora se centram em qual o tamanho do primeiro corte e com qual velocidade o FED gostaria de buscar níveis mais próximos da neutralidade nos juros. Em nossa leitura, a comunicação de Powell durante o simpósio de Jackson Hole deixa claro o compromisso com a manutenção de um mercado de trabalho forte. Segundo a própria comunicação do chair, os dados de emprego sugerem um quadro de menor dinamismo relativamente ao pré-pandemia. Os juros, ao contrário, seguem amplamente restritivos. Considerando o risco altista para a taxa de desemprego até o final do ano, bem como o pivot do FED, entendemos que a autoridade monetária será célere na calibragem de juros. Quanto ao tamanho do primeiro corte, os dados recentes de emprego e a surpresa ligeiramente altista neste CPI fortalece o argumento gradualista de membros mais hawkish do board. Ainda assim, percebemos Powell, pelo discurso em Jackson, como amplamente inclinado a um movimento mais rápido, de 50 bps em setembro. Será preciso convencer alguns membros, algo mais difícil depois desta leitura.

Fonte: BLS, Skopos