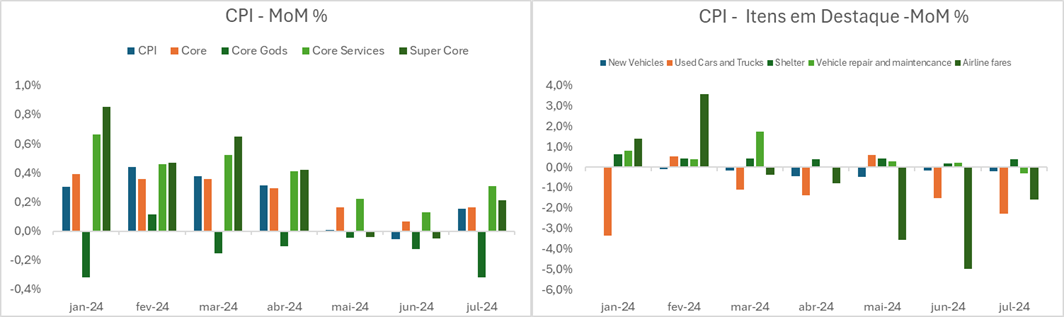

Hoje pela manhã conhecemos os dados para a inflação americana no curso de julho. Outra vez, os números revelaram dinâmica bastante benigna, confirmando o processo de desinflação e endossando a necessidade de flexibilização nos juros. Em julho, a inflação veio um pouco abaixo do esperado, mas com alguma aceleração após leitura atipicamente baixa em junho. Com efeito, na passagem do mês, o CPI cheio veio em 0,15% (vs 0,2 esperado e -0,06% em junho). Já o núcleo anotou alta de 0,17%, ante 0,06 de alta em junho e 0,2% esperado. Algum ganho de tração na ponta já era amplamente esperado, refletindo menores impactos baixistas em fatores pontuais. Mesmo assim, a inflação segue bastante benigna, oferecendo confiança no prosseguimento do processo de desinflação.

Fonte: BLS, Skopos

Em termos de composição, a inflação de moradia anotou alguma aceleração. A leitura de junho, a 0,17%, havia sido bastante atípica, mas oferecia conforto no sentido de apontar um ritmo mais brando de evolução indo à frente, pelo caráter inercial deste item. Em julho, shelter rodou a 0,39%, um pouco mais forte do que antecipávamos. Ainda assim, ilustra desaceleração importante ante o ritmo de alta recente (média de 0,49% no primeiro trimestre). Algo próximo de 0,25-0,35% deve ser o novo ritmo médio de rodagem indo à frente, o que deve permitir importante descompressão na inflação, considerando o elevado peso deste grupo no núcleo de inflação (cerca de 58%).

Ainda em se falando do núcleo, notamos outra leitura benigna em bens, com deflação de 0,3% (de -0,1% em junho). Neste mês, os automóveis usados mostraram deflação mais forte (-2,3%, de -1,5%), em linha com os dados antecedentes, que seguem apontando margem para leituras fracas neste item. Serviços teve algum repique, a 0,3% (de 0,1%), refletindo maior inflação em moradia e alguma normalização nas passagens aéreas, que haviam oferecido descompressão atípica (-1,0% em julho, de -5% em junho e -3,6% em maio). Por fim, os serviços de seguro automotivo, que tem sido destaque em serviços, aceleraram a 1,2% (de 0,9%), compensados por deflação de 0,34% nos serviços médicos.

Para além da decisiva contribuição de shelter, o supercore (“núcleo do núcleo” em serviços) foi novamente benigno. Na esteira de duas leituras de ligeira deflação, o supercore anotou alta de 0,21% em julho.

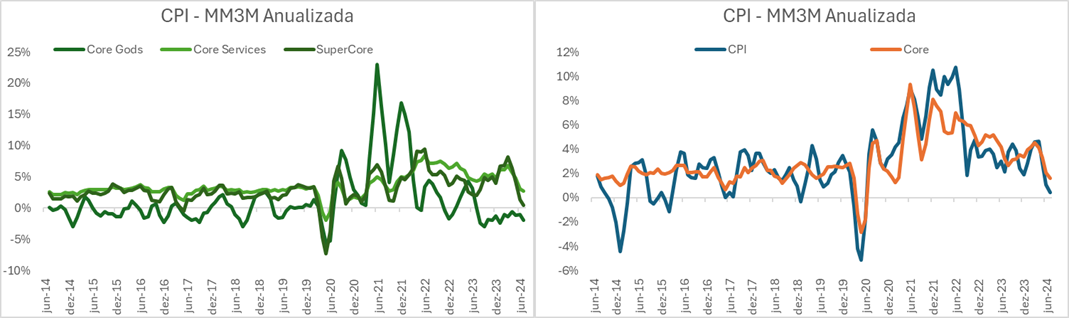

Em termos de tendência, gostamos de olhar a média móvel de 3 meses, anualizada. Ela nos oferece uma visão do ritmo da inflação recente em termos anuais, retirando a volatilidade do mês a mês. Quer dizer, ela ilustra onde ficaria a inflação anual, mantido o ritmo de evolução dos últimos três meses. Sob esta ótica, o CPI sobe apenas 0,4%, com o núcleo rodando a 1,6%. Já o supercore, de especial interesse ao FED, roda a 0,5% anualizado. É notável a melhora da inflação neste último quadrimestre. Prospectivamente, entendemos que a tendência é de continuidade no processo de desinflação da economia. Em suporte a este movimento, os preços de carros devem seguir retirando pressão nos industriais, mas há risco de os problemas no sistema de transporte ao redor do mundo encaminhar algum repique. Em serviços, a descompressão de moradia deve seguir retirando força na margem para este grupo, mas alguma normalização da recente deflação nas passagens aéreas pode abrir margem para leituras mais robustas. De toda forma, no limite estamos falando de leituras menos positivas, mas sem alterar a trajetória de consistente desinflação.

Fonte: BLS, Skopos

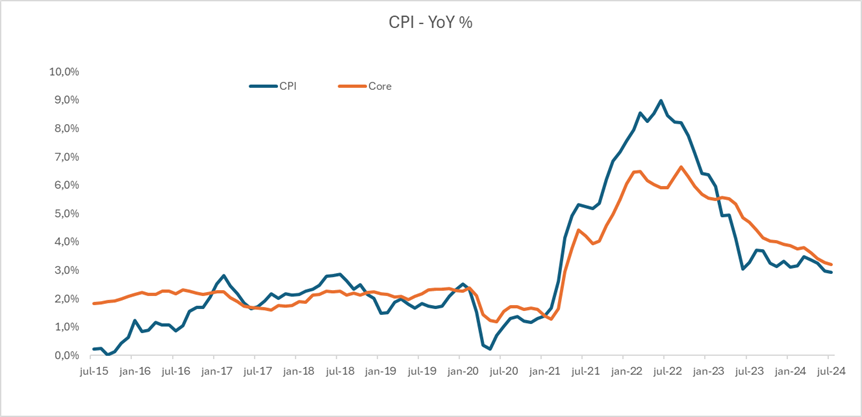

Em linhas gerais, a leitura deste CPI trouxe poucas novidades. Alguma aceleração era esperada e até bem-vinda. Outros números no mesmo grau de fraqueza das leituras de maio e junho realimentariam os temores de recessão na economia americana, desencadeado novo movimento de aversão a risco nos ativos globais. Demais, a tendência de desinflação segue intacta e os números subjacentes já oferecem grande conforto ao FED, como expresso nas médias móveis anualizadas. Em face do comportamento da inflação vis-à-vis a recente evolução do emprego; e em linha com a própria comunicação do BC americano, os próximos passos vão depender essencialmente do mercado de trabalho. O começo de um ciclo de cortes a setembro nos parece dado. A discussão em torno do ritmo é o tema central. Dados mais fracos no âmbito do emprego, em especial na taxa de desemprego, devem gerar desconforto o suficiente para autorizar um ajuste mais agressivo, de 0,5 bps. No entanto, entendemos que há risco de algum upside neste próximo payroll, com corte de 0,25 p.p na próxima reunião do FOMC.

Fonte: BLS, Skopos