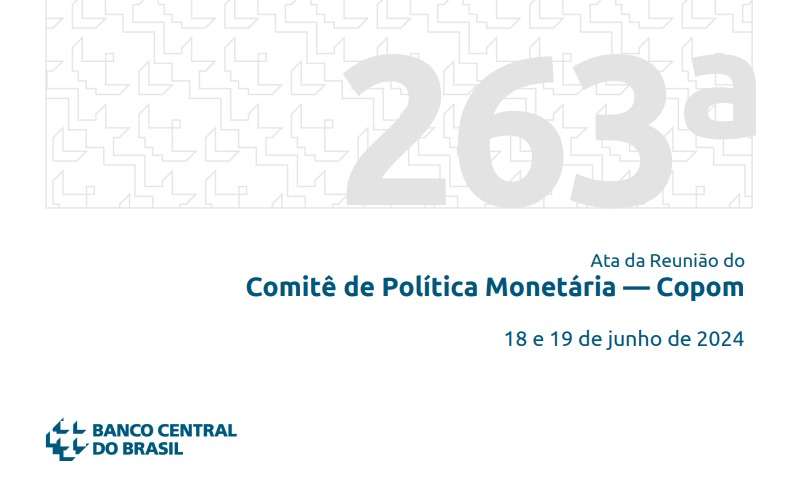

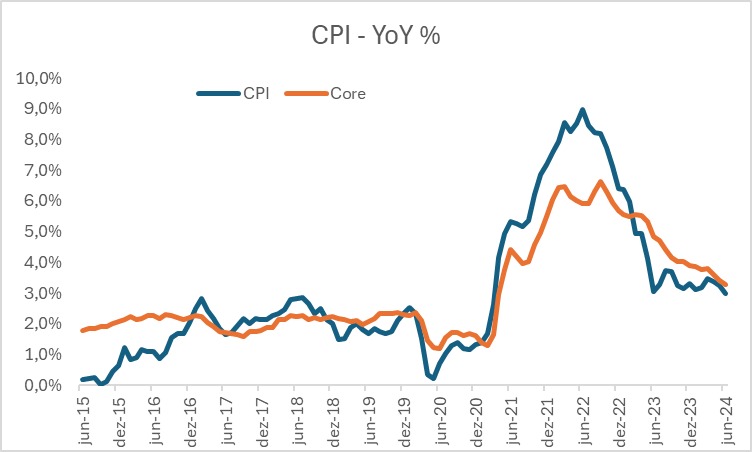

Pelo terceiro mês em sequência, os dados de inflação nos EUA revelaram surpresa baixista. Como em maio, os dados de junho são particularmente relevantes, revelando sustentado retorno ao processo de desinflação, após pontual surpresa no curso do primeiro trimestre. Em junho, o índice cheio do CPI anotou ligeira deflação, com queda de 0,1% (de 0,0% em maio). Foi mais um registro abaixo da expectativa mediana do mercado, que tinha 0,1% de alta. Em destaque, a redução no headline dialoga com a queda aferida nos preços de gasolina, que cederam 3,8% na passagem do mês.

Fonte: BLS, Skopos

Em sentido semelhante e revelando ganho de momentum no processo de desinflação, o núcleo da inflação ficou em apenas 0,06% (de 0,16%) ante alta esperada em 0,2%. Foi outra relevante surpresa baixista, com destacada descompressão em shelter. Este item, que corresponde a cerca de 42% do núcleo, vinha em persistente trajetória de alta a um pace de cerca de 0,5% ao mês pelo último ano e meio. Desta forma, vinha contribuindo de forma decisiva para uma desinflação mais lenta. Ainda assim, sua construção lhe imputa um caráter bastante desfasado, de tal sorte que se esperava, já há algum tempo, ganho de tração em sua descompressão na linha do observado nos indicadores antecedentes. Junho foi o primeiro mês a ilustrar este movimento. De fato, na passagem do mês, a inflação de moradia subiu 0,25%, menor taxa desde agosto de 2021. Algo próximo disto deve ser o novo pace médio para os próximos meses, o que deve contribuir de forma relevante ao bom momento que esperamos para inflação à frente.

Ainda em se falando do núcleo, notamos outra leitura benigna em bens, com deflação de 0,1% (de estabilidade em maio). Neste mês, além da contribuição de automóveis novos (-0,2%, de -0,5%), os automóveis usados (-1,5%, de 0,6%) também ajudaram para sustentar a queda de preços. Serviços teve alta de apenas 0,1% (de 0,2%), menor taxa desde agosto 2021. Para além da decisiva contribuição de shelter, o supercore (“núcleo do núcleo” em serviços) foi novamente bem fraco. Em junho, o supercore caiu -0,05%, com ajuda relevante dos preços de passagens aéreas (-5,0%, de -3,6% ainda em maio).

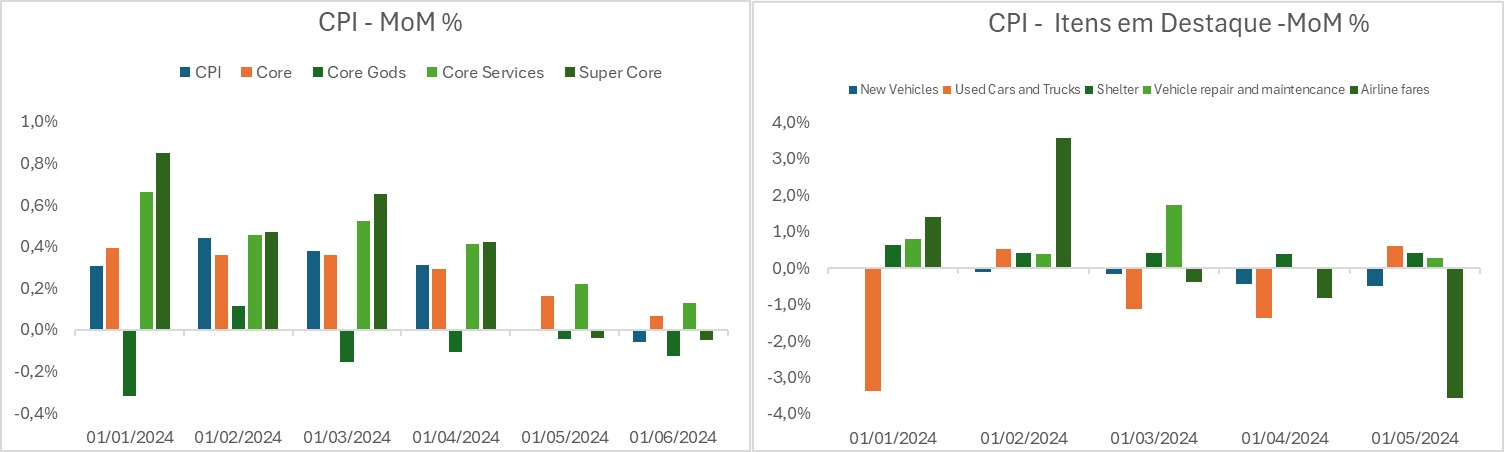

Em termos de tendência, gostamos de olhar a média móvel de 3 meses, anualizada. Ela nos oferece uma visão do ritmo da inflação recente em termos anuais, retirando a volatilidade do mês a mês. Quer dizer, ela ilustra onde ficaria a inflação anual, mantido o ritmo de evolução dos últimos três meses. Sob esta ótica, o CPI sobe apenas 1,1%, com o núcleo rodando a 2,1%. Já o supercore, de especial interesse ao FED, roda a 1,3% anualizado. É notável a melhora da inflação neste último trimestre.

Fonte: BLS, Skopos

Prospectivamente, entendemos que a tendência é de continuidade no processo de desinflação da economia. Em suporte a este movimento, os preços de carros devem seguir retirando pressão nos industriais, mas há risco de os problemas no sistema de transporte ao redor do mundo encaminhar algum repique. Em serviços, a descompressão de moradia deve seguir retirando força na margem para este grupo, mas alguma normalização da recente deflação nas passagens aéreas pode abrir margem para leituras mais robustas. De toda forma, no limite estamos falando de leituras menos positivas, mas sem alterar a trajetória de consistente desinflação.

Neste sentido, nos parece consolidado o começo de ciclo de cortes em setembro próximo. Entendemos que até julho seria pertinente, dado o progresso neste front e os dados de maior fraqueza no emprego, mas o FED não deve alterar o rumo da política sem algum aviso prévio. A reunião deste mês deve oferecer a plataforma para encaminhar o corte de setembro. Com efeito, nesta semana, em fala ao congresso americano, Powell sugeriu que abril já foi uma boa leitura e inflação, classificando maio como “muito boa”. Junho há de ser enquadrada nesta mesma classificação, senão até melhor. Em um pano de fundo que conjuga um mercado de trabalho normalizando, com aumento gradual do desemprego, esperamos que o FED não arrisque uma recessão para forçar uma convergência mais rápida da inflação à meta.

Fonte: BLS, Skopos