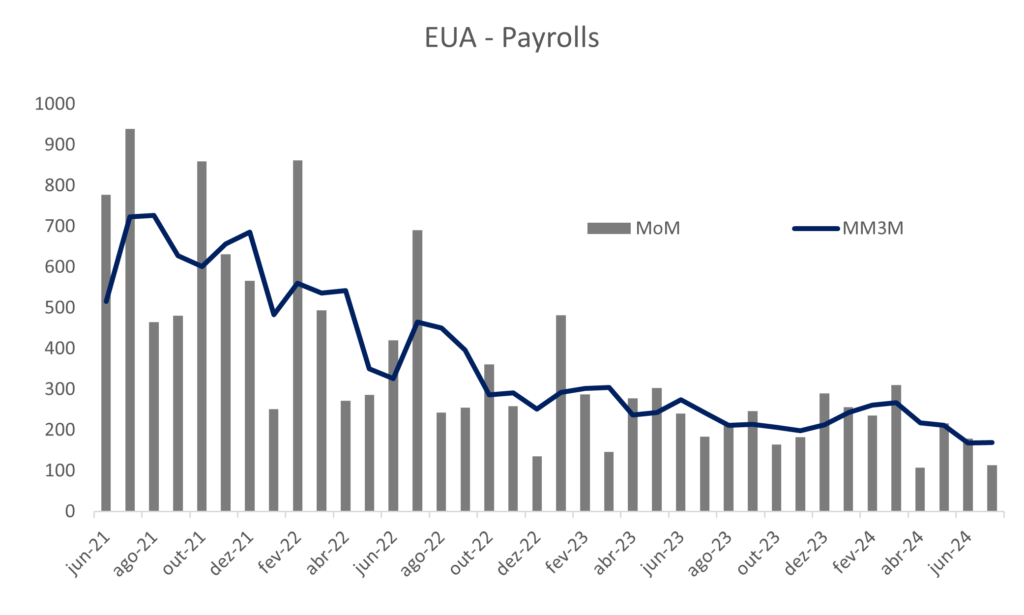

Na manhã de hoje foram divulgados os dados relativos ao mercado de trabalho americano, de crucial importância ao futuro da política monetária, particularmente no momento atual. Em julho, a economia americana registrou abertura de 114 mil vagas, consideravelmente abaixo da expectativa (175 mil vagas) e com nova desaceleração na ponta. Em junho, a alta havia sido de 179 mil, revista ante a divulgação original, que apontava 206 mil postos. Ainda mais importante, o desemprego subiu pela quarta leitura consecutiva, a 4,3%. A evolução da taxa de desemprego prescreve cautela, surpreendendo as expectativas de estabilidade e ganhando tração ante o ritmo de deterioração recente.

Fonte: BLS, Skopos

O segundo trimestre já ilustrava um quadro de franca desaceleração, que se torna ainda mais relevante nesta leitura de julho. Não se trata da iminência de um ciclo recessivo, mas preocupa dado o histórico de rápidas reversões nos indicadores de mercado de trabalho.

Quando suavizamos os dados mensais de geração líquida pela média móvel de 3 meses, excluímos parte da volatilidade e sazonalidade naturais ao mês a mês, buscando capturar a tendência de curto prazo do emprego. Em julho, o ritmo de expansão de vagas ficou em 170 mil em linha com a leitura de junho mas com importante perda de dinamismo. À título de ilustração, há um ano a média móvel anotava expansão de 242 mil vagas. Mesmo em uma perspectiva mais longa, olhando a média de 6 meses, julho revela a low do ciclo de retomada pós-pandemia.

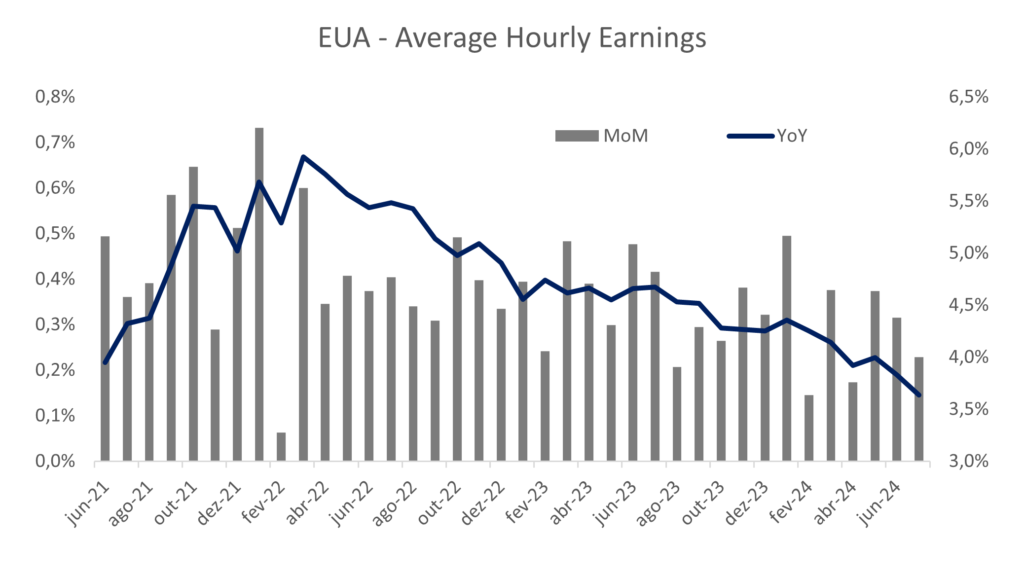

Olhando para a evolução dos salários fica evidente a mudança no quadro geral do emprego. O ritmo de expansão ano a ano do rendimento médio por hora foi a 3,6%, também no menor nível desde a pandemia. Demais, trata-se de níveis que não mais oferecem risco inflacionário, particularmente dada a evolução recente da produtividade, que cresceu 2,3% no curso do segundo trimestre.

Fonte: BLS, Skopos

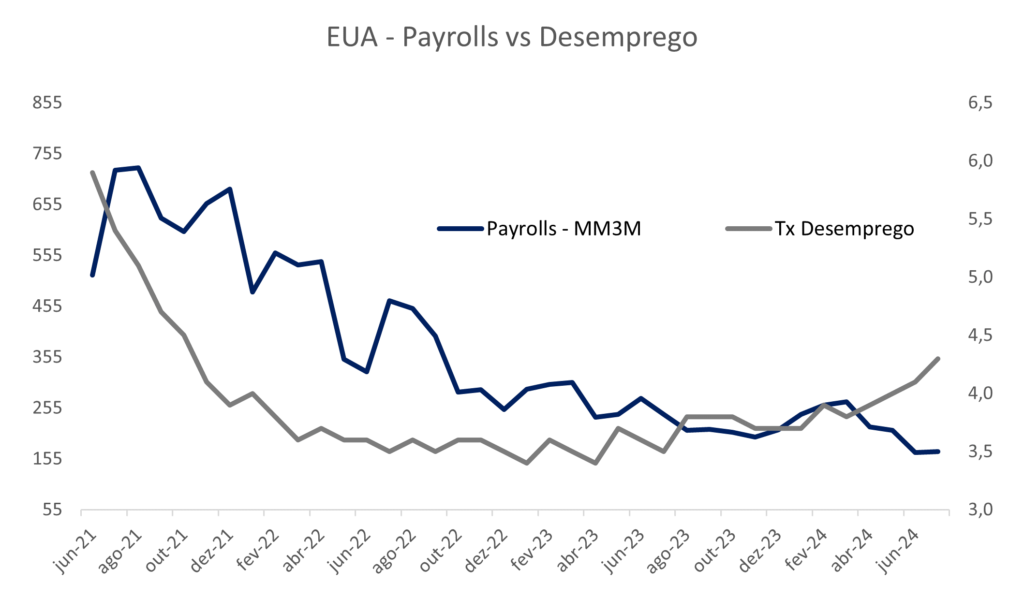

De especial interesse ao FED, a taxa de desemprego tem avançado gradualmente para cima. Na ponta, sua expansão parece ganhar momento, algo certamente preocupante. A surpresa altista do mês já coloca o desemprego desconfortavelmente acima das próprias expectativas do FED (4,3% vs 4,0%). Demais, os dados revelam piora “material” do mercado de trabalho, algo que Powell afirmou categoricamente não querer ver neste último FOMC, quarta-feira. Prospectivamente, não pode ser descartado o risco de nova rodadas de alta no desemprego, considerando a evolução do ritmo de geração de vagas vis-à-vis o “breakeven” necessário à estabilidade do desemprego. Como temos escrito aqui, o crescimento da imigração impulsiona a expansão da força de trabalho, que ao crescer em ritmo mais forte exige maior dinamismo na abertura de vagas para absorver a expansão no número de trabalhadores.

Desde janeiro de 2023, o desemprego já subiu 90 bps (de 3,4% a 4,3%). No mesmo período, o ritmo médio do payroll, olhando uma média móvel de 6 meses, saiu de cerca de 290 mil vagas/mês para 194 mil. Antes da pandemia, cerca de 100 mil vagas eram o suficiente para garantir a estabilidade na taxa de desemprego.

Por este mesmo motivo, em outras contribuições neste espaço vinhamos alertando para o risco de desacelerações mais intensas no ritmo do payroll desencadear reações mais intensas na taxa de desemprego. Este risco se materializou e não deve ser dissipado nas próximas leituras.

Vale reforçar a mensagem de que não estamos à beira do abismo. Sinais amarelos se acumulam e o FED deveria ter atuado já em julho, considerando a evolução da inflação e o conjunto de dados de mercado de trabalho. Agora em julho alguns elementos sugerem que o número possa estar subestimando a realidade do emprego. Em particular, julho trouxe grande número de trabalhadores desligados de forma temporária e que reportaram estar fora do trabalho por adversidades climáticas, o que dialoga com o furação Beryl que atingiu regiões do país. Ainda assim, a difusão na geração de vagas é a menor para períodos não recessivos desde 2016. Apenas 57% dos ramos de atividade dentro do setor privado reportaram aumento de empregos.

Em suma, entendemos que os dados de emprego recomendam grande cautela. Não ilustram ainda uma recessão iminente, mas sinalizam que estamos no limiar entre uma normalização e algo pior. Sinais amarelos se acumulam, desde o aumento do desemprego, arrefecimento dos salários, redução na difusão; bem como a normalização da razão vagas abertas/desempregados, taxa de demissão voluntária e mesmo taxa de admissões. Demais, a “regra de Sahm”- uma regularidade empírica que corretamente antecedeu recessões nos EUA quando a média móvel do desemprego excede a mínima de 12 meses em mais de 0.5 p.p- acusou 0.53 em julho. O mercado de trabalho historicamente vira rápido e aguardar para sinais efetivamente vermelhos significa agir tarde demais. O FED deve ajustar o nível de restrição o quanto antes, tendo perdido uma boa oportunidade na reunião desta semana. Neste sentido, um corte de 50 bps em setembro deve ser discutido seriamente, já tendo mérito dada a evolução do emprego.