Grupo Mateus: Da Mercearia à Liderança Regional

O Grupo Mateus é a terceira maior rede varejista de alimentos do país, com atuação no Norte e Nordeste. Ilson Mateus, um ex-torneiro mecânico e garimpeiro e, hoje, acionista de referência e presidente do Conselho de Administração, fundou a empresa em 1986, sendo a primeira loja uma mercearia de 50m² na Cidade de Balsas, no Maranhão.

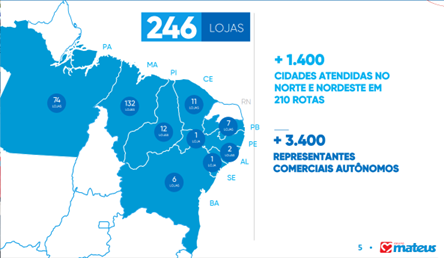

Após anos de expansão, a empresa conta com 246 lojas (de acordo com resultado do terceiro trimestre de 2023) localizadas em 9 Estados, sendo sua maior presença no Maranhão, onde é líder de mercado e conta com 132 lojas, e no Pará, com 74 lojas, onde esperam, em breve, assumir a liderança de mercado. 71% de suas lojas estão localizadas no Nordeste e 29% no Norte, sendo que 51,1% delas estão em cidades com até 100.000 habitantes e 80,2% em cidades com até 300.000 habitantes, além de ter 94,2% de suas lojas em cidade com uma renda média de até R$1.500/mês.

.

Fonte: Apresentação de resultados do terceiro trimestre de 2023

Sua enorme escala, estrutura logística e conhecimento sobre sua área de atuação a colocam em posição de destaque frente à concorrência que, principalmente em pequenas e médias cidades, é formada por players locais ou regionais, menos capitalizados e/ou profissionalizados. Em São Luís e em algumas outras grandes cidades, o Grupo Mateus compete com players maiores, como Assaí e Atacadão, ou mesmo o Atakarejo.

Seus grandes diferenciais competitivos são o conhecimento do padrão de consumo e das preferências dos consumidores de cada região que atuam, a oferta de serviços dentro de suas lojas e sua estrutura logística, que permite que cheguem a cidades que os concorrentes mais estruturados não conseguem chegar, oferecendo o sortimento mais adequado para cada região. A oferta de serviços é um grande agregador de valor, diferencial criado no Maranhão e no Pará e que foi sendo expandido conforme a empresa crescia.

Além disso, sua estratégia de expansão, que passa pelo adensamento de rotas, não só reduz o risco de execução, ao focar o crescimento apenas onde existe demanda, como também permite que a empresa dilua seus custos de forma mais eficiente. Tal estratégia também se mostra segura, dado o extenso track record de assertividade da empresa.

O foco de crescimento da empresa está na Regional Nordeste (Ceará, Pernambuco, Bahia, Sergipe, Alagoas e Paraíba). A partir de 2021, com grandes concorrentes nacionais focando na integração de aquisições e conversões internas, a empresa percebeu que era hora de serem mais agressivos e mudaram um pouco sua forma de operar. Apesar de manterem a estratégia de adensamento de rotas, o crescimento deixa de ocorrer estado a estado e passa a ocorrer em diversos estados simultaneamente.

A oportunidade dada pelos grandes competidores nacionais, principalmente Assaí e Carrefour, significava menor concorrência por expansão orgânica, então o Grupo Mateus passou a acelerar a compra de terrenos e aberturas de lojas, além de trazer profissionais experientes para reforçar o quadro da empresa.

–

Oferta de serviços altamente valorizados

A oferta de padaria, açougue, frios, hortifruti, peixaria etc., na maioria de suas lojas, mesmo as mais distantes, é um dos grandes diferenciais competitivos do Grupo Mateus. A estratégia começou no Maranhão e no Pará, onde identificaram a deficiência na oferta de tais serviços para os clientes, e expandiram para outros estados, se mostrando uma iniciativa acertada. A operação das estações é realizada pela própria empresa, que verticalizou parte da operação, inaugurando sua própria panificadora e central de fatiamento e porcionamento de frios e embutidos.

Como exemplo, vale o destaque para a panificadora, responsável pela produção de pães, confeitaria e salgados em geral, que atende às necessidades de todas as suas lojas. O abastecimento de pães por fornecedores terceirizados era problemático, não só pela falta de homogeneidade na qualidade do produto (pães eram fabricados em um estado e assados em outro), como também pelas perdas geradas, dado que, muitas vezes, o produto chegava com curto prazo de validade às lojas.

A falta de varejistas especializados e de oferta de produtos de qualidade, principalmente de hortifruti, foi o que permitiu com que a empresa gerasse esse diferencial. Com isso, o Mateus não só traz praticidade para o cliente que faz suas compras para o consumo próprio e de sua família, como também para clientes B2B, que conseguem, em um mesmo lugar, resolver as demandas de seus negócios e de sua vida privada.

A oferta de serviços, então, serve como elemento que cria recorrência e fideliza o cliente. Segundo pesquisa da Nielsen, 79% dos clientes que compram no Mateus pela 1ª vez escolhem a loja como a de referência e preferência para suas compras.

A concorrência, após perceber o quão valorizados eram os serviços, passou a se movimentar e a aumentar a sua oferta, mas de forma mais restrita num primeiro momento e em parceria com outros prestadores de serviços, sem ter uma operação própria. De fato, tal diferenciação pode ser copiada, mas é importante ressaltar o tempo necessário para que o Grupo Mateus fosse capaz de superar suas dificuldades, ofertar produtos de qualidade, operar de forma eficiente e com o sortimento correto em suas estações. O know how não é algo que se adquire rapidamente e não pode ser subestimado.

Porém, a capacidade de chegar a cidades pequenas e interioranas, de difícil acesso por outros competidores estruturados, com concorrência local pouco profissionalizada e sem a escala que a empresa possui, tornam a oferta de tais serviços muito difícil de ser replicada em polos que não os de grandes cidades e capitais. Além disso, o fato de o Grupo Mateus ter sido pioneiro é algo a ser considerado também, dado que já construiu uma relação com seus consumidores e, em muitos casos, deu acesso a produtos que antes não chegavam a suas casas ou eram de qualidade inferior ao que acessam hoje.

–

Capacidade logística e adensamento de rotas

Um dos grandes diferenciais competitivos do Grupo Mateus e de difícil replicabilidade, que sustenta sua estratégia de crescimento em cidades menores, é sua estrutura logística. Sua importância para a empresa é tamanha que Ilson Mateus disse, certa vez, que eles são uma empresa de logística que possui supermercados. Tal capacidade logística é fruto de um trabalho de muitos anos que, desde o começo, fez com que a empresa entendesse as dificuldades de se operar no interior dos estados.

Com isso, ela é capaz de atingir consumidores de difícil acesso, em cidades pequenas, característica que lhe rendeu acordos de distribuição exclusiva com marcas que não conseguem acessar tal mercado consumidor, como P&G, Nivea, Heinz, Colgate-Palmolive, Unilever, Kellogg’s, Johnson&Johnson, dentre muitas outras. Além disso, também consegue abastecer semanalmente todas as suas lojas, sempre oferecendo produtos frescos e de qualidade uniforme.

A empresa conta com 17 centros de distribuição (CDs), que são usados de forma a dar acesso às pequenas e médias cidades em que a empresa atua. Eles também viabilizam sua estratégia de crescimento, que passa pelo adensamento de rotas.

Num primeiro momento, através do mapeamento de todas as cidades que podem abrigar lojas da companhia, tanto em estados em que já estão presentes, quanto em estados que planejam entrar, são realizadas análises demográficas, econômicas, concorrenciais e, com base nisso, definem por onde iniciar a expansão. Uma vez definido o foco e a rota de distribuição, usam seus CDs e seu time de representantes comerciais para iniciar o trabalho, realizando a distribuição de produtos para pequenos varejos da região.

Através do trabalho dos representantes comerciais, a empresa não só é capaz de entender as características da região, se existe de fato uma demanda a ser atendida, a viabilidade e o melhor mix de lojas a ser aberto, mas, também, quais são os hábitos de consumo locais. Uma vez entendido o potencial da nova região, a empresa começa a adensar a rota: passa a abrir lojas, sejam atacarejos, lojas de varejo (supermercados/hipermercados ou lojas de conveniência) ou Eletro.

De acordo com as informações adquiridas através do trabalho dos representantes comerciais, povoam a nova rota com as lojas que mais fazem sentido para aquela região, de forma a otimizar sua rentabilidade. Além disso, com o estudo dos hábitos de consumo, são capazes de entender qual o sortimento mais adequado para cada loja, gerando maior assertividade.

Em novas regiões, quando abrem novas lojas, costumam praticar preços mais agressivos, para ganhar share de mercado. A empresa é capaz de fazer isso pois conta com maior capacidade de realizar investimentos comerciais do que seus concorrentes regionais, possui uma malha logística mais eficiente e maior escala, que lhe gera melhores condições de negociação com fornecedores. Uma vez que suas lojas começam a maturar e a marca e qualidade do serviço passam a ser reconhecidas pela população local, a empresa muda o foco de ganho de participação de mercado para ganho de rentabilidade.

Tal infraestrutura logística, em tese, poderia ser replicada, mas apenas pelos grandes players nacionais com capacidade financeira de arcar com os investimentos necessários. Pode-se dizer que, à primeira vista, tal estratégia faria sentido, levando em consideração o mercado endereçável e a baixa concorrência nas pequenas e médias cidades do Norte e Nordeste do país. Porém, é preciso levar em consideração alguns fatores.

O Assaí ainda enxerga oportunidades de crescimento em sua principal área de atuação e se encontra extremamente endividado e focado na conversão das lojas Extra. O Carrefour, apesar de não contar com restrições de investimento tão grandes, está em meio a um processo de integração e turnaround do BIG, mas também em uma forte busca por rentabilidade.

Uma expansão para o Norte e Nordeste não acarretaria apenas elevados investimentos de capital, mas também uma guerra por participação de mercado em condições pouco favoráveis. Seria necessária uma forte campanha promocional que afetaria a rentabilidade dos concorrentes na luta contra uma força regional que é a marca do Grupo Mateus, que conta com a distribuição exclusiva de produtos muito demandados pelos consumidores. Também seria necessário certo tempo até que fossem capazes de otimizar a estrutura logística da mesma forma que o Mateus otimizou, gerando impactos ainda maiores na rentabilidade.

–

Conclusão

Vemos, no Grupo Mateus, uma empresa com claros diferenciais competitivos, operando dentro de um ambiente concorrencial muito favorável, com grandes oportunidades de crescimento e com boas taxas de retorno sobre o capital. Além disso, também esperamos que a empresa seja capaz de otimizar suas despesas, bem como ganhar rentabilidade com a maturação de suas lojas.

Outro ponto importante é que o Grupo Mateus não só é uma empresa de dono, com Ilson Mateus detendo mais de 40% das ações e sendo extremamente ativo no dia a dia das operações, como também possui forte cultura empreendedora e de valorização de seus profissionais. Isso fica evidente no fato de que o atual CEO, Jesuíno Martins, começou sua trajetória na empresa há mais de 30 anos, como office boy.

Negociada a um preço atrativo frente a seu valor intrínseco, nos dando uma confortável margem de segurança, a companhia também negocia com desconto frente a seus pares. Entendemos que tal desconto não se justifica, uma vez que a empresa não só é mais rentável e apresenta maior resiliência em seus resultados, como também apresenta oportunidades de crescimento muito mais significativas.