Klabin: Destrinchando o projeto Caetê

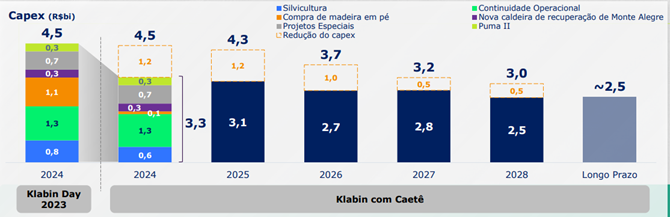

No Investor Day da Klabin, no fim de novembro, foi apresentado o guidance de CAPEX para o ano de 2024, como de costume, bem como apresentadas as expectativas em relação ao CAPEX de compra de madeira de terceiros para os próximos anos. Tal estimativa previa investimentos na ordem de R$1 bilhão por ano, até 2028, na compra de madeira de terceiros de forma a abastecer o primeiro ciclo de produção do Projeto Puma II.

A empresa vinha se comunicando com o mercado havia tempo, divulgando gráficos indicativos do mix de madeira a ser usado em cada ano do projeto, bem como indicando o nível esperado de produção de cada máquina em cada ano. Sabia-se que em 2024, com ambas as máquinas em operação, o consumo de madeira seria maior, mas, de fato, o valor a ser desembolsado com a compra de madeira ficou mais claro apenas nesse dia.

A perspectiva de um CAPEX “higher for longer” já deveria ser considerada por aqueles com olhos e ouvidos mais atentos, mas o mercado passou a duvidar da capacidade de execução de projetos e da disciplina na alocação de capital da empresa, questionando sua capacidade de geração de caixa e desencadeando rounds sequenciais de downgrades e quedas de preço.

Aproximadamente três semanas depois, nos deparamos com um fato relevante da empresa, anunciando a aquisição de terras que anteciparão a autossuficiência no abastecimento de madeira para o Projeto Puma II, bem como contribuirão imensamente para a redução de custos da empresa. O Projeto Caetê não só ajuda a Klabin na redução do dispêndio de caixa, mas também traz à tona traços dos exímios alocadores de capital que são e de sua capacidade de geração de valor aos acionistas.

Do que se trata o Projeto Caetê

A Klabin está adquirindo 150 mil hectares de terras da Arauco, dos quais 85 mil hectares são de terras produtivas, localizadas principalmente no Paraná, região com a maior produtividade florestal do mundo. Ao todo, serão adquiridas 31,5 milhões de toneladas de madeira, de forma que após a colheita do primeiro ciclo do projeto, a Klabin excederá sua meta de 75% de participação de madeira própria em aproximadamente 60.000 hectares produtivos, que poderão ser monetizados por meio da venda das terras ou joint venture com investidores financeiros.

O custo do Projeto Caetê é de USD1,16 bilhão (aproximadamente R$5,8 bilhões), a serem pagos no fechamento da operação (esperado para o segundo trimestre de 2024) com recursos próprios da empresa.

A transação se dá pela aquisição da totalidade de 3 empresas e 49% de uma quarta empresa da Arauco. Dessa forma e com base nos dados divulgados pela Klabin, foram pagos R$3 bilhões pela madeira, que representam a antecipação da compra da madeira em pé de terceiros, reduzindo o CAPEX futuro. Além disso, por exclusão, e com base nos números divulgados, infere-se um valor pago de R$2,8 bilhões pelas terras, o que representaria R$33.000 por hectare, valor extremamente baixo em relação ao preço corrente de terras na região, principalmente devido à sua qualidade irreplicável.

Com base nos dados da transação e da localidade e qualidade das terras, derivam-se três drivers de geração de valor: i) redução do dispêndio de CAPEX, aumentando a geração de caixa da empresa; ii) reduções de custo caixa, fruto das sinergias capturadas na operação florestal e iii) da possibilidade de monetização do excedente de terras.

Antecipação do atingimento de autossuficiência de madeira própria:

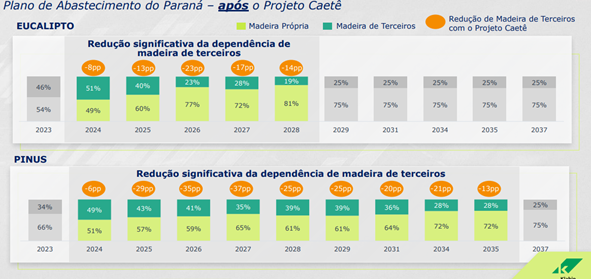

Ao concluir a expansão de terras para o Projeto Puma II, a proporção de madeira própria no mix do projeto é adiantada significativamente, como podemos ver na imagem abaixo.

Imagem da apresentação institucional do Projeto Caetê, disponível no site de RI da empresa

Assim, ao anteciparem a compra de madeira em pé e terras, a Klabin deixa de desembolsar aproximadamente R$4 bilhões em CAPEX com tais ativos, bem como reduz a necessidade de desembolsos para silvicultura e máquinas florestais. O projeto não só adquire terras e florestas, mas também todo o maquinário e equipamento necessário.

Imagem da apresentação institucional do Projeto Caetê, disponível no site de RI da empresa

Outro ponto importante diz respeito à redução do raio médio estrutural da empresa, que, com a conclusão do Projeto Puma II, estava em 139 Km e passará para 121 Km com a aquisição das florestas e terras da Arauco e para 108 Km após a venda do excedente de terras uma vez que o primeiro ciclo de colheita tenha sido concluído. A redução do raio médio é de extrema importância, uma vez que reduz os custos logísticos da operação e aumenta o retorno do projeto.

Redução de custos e captura de sinergias na operação florestal:

O principal fator responsável pela queda custo caixa total da empresa é o ganho de eficiência da operação florestal, dada a proximidade e qualidade das florestas adquiridas. Antes da aquisição, a Klabin esperava um custo caixa total por tonelada em 2024 flat frente aos já divulgados resultados dos três trimestres de 2023. Agora, passa a esperar uma queda de 4% frente ao mesmo período, saindo de R$3,2 mil por tonelada para 3,1 mil por tonelada.

De 2025 a 2028, a empresa passa a esperar, de forma conservadora, uma redução anual de R$350 milhões a R$400 milhões do custo caixa total, que se traduzem em um EBITDA maior. De forma geral, tais ganhos vem tanto da redução de custos logísticos, com um raio médio menor traduzindo-se em menores custos de frete, acesso mais fácil e redução da necessidade de construção de estradas, bem como uma redução nos custos de colheita.

Olhando mais detalhadamente, a qualidade dos ativos e sua localização são essenciais para a mudança da operação florestal que gerará os ganhos supracitados. Tais ativos apresentam maior produtividade, são compostos por blocos de florestas maiores, com topografia plana e de maior proximidade da fábrica da empresa, além de contarem com clones da mais alta qualidade genética.

A topografia plana e maiores blocos de florestas facilitam a operação florestal, ao permitirem o uso de sistemas convencionais de colheita. A colheita convencional, feita em terras com inclinação de até 27 graus, usa apenas uma máquina na colheita, responsável por tirar a árvore, cortá-la e carregá-la. Nesse caso, a empresa tem um maior aproveitamento de cada árvore e otimiza o número de funcionários na operação.

Em topografias mais íngremes, passa-se a usar mais de uma máquina, dobrando o número de pessoas envolvidas na operação, bem como torna a colheita mais lenta, aumentando os custos. Estima-se que a colheita em terras mais íngremes seja duas vezes e meia mais custosa do que em terras planas.

Em blocos menores de florestas, equipamentos grandes tem maior dificuldade de operar, necessitando maquinário diferenciado. Além disso, por conter uma menor quantidade de madeira por hectare, também reduz o tempo que uma mesma equipe é capaz de trabalhar numa mesma localização, aumentando a necessidade de mobilização e reduzindo sua produtividade.

Nos sistemas convencionais de colheita, a empresa é capaz de colher a arvore inteira, aproveitando até mesmo seus resíduos. Em florestas de menor qualidade e mais distantes da fábrica, não só muitas vezes a empresa precisa desenvolver estradas para realizar a logística, como também faz com que leve apenas a madeira que é estritamente necessária.

Nos casos em que não são capazes de construir estradas, utilizam sistemas de pátios, onde reúnem a madeira de diversas localizações em um mesmo lugar e passam a usar caminhões intermediários para realizar o transporte da madeira para os pátios e outro caminhão que leve a madeira para a fábrica, aumentando ainda mais o custo operacional.

A mudança na forma de operar, tanto na logística quanto na colheita, gera as economias supracitadas, ao simplificar a operação florestal como um todo. Além disso, a qualidade das terras, que se encontram na latitude e longitude mais produtiva do mundo e com menor impacto das mudanças climáticas, reduzem a necessidade de CAPEX com silvicultura. Tal realidade dificilmente será alterada e a empresa não enxerga desenvolvimentos tecnológicos que mudem isso dentro dos próximos 20 a 30 anos, de forma que ela opera com ativos essencialmente irreplicáveis.

Excedente de terras:

Após a colheita do primeiro ciclo de madeira, a empresa passa a ter excedente de terras vis a vis seu alvo de autossuficiência no Paraná, na ordem de 60.000 hectares de terras produtivas. As terras do Paraná são ativos extremamente líquidos, principalmente por conta da forte indústria agrícola da região, sendo responsável pela maior parcela da produção nacional de feijão e cevada, os segundos na produção de mandioca, trigo e batata e o terceiro na produção de soja. A empresa, além de melhorar significativamente sua operação e seus fundamentos, passa a deter a possibilidade de venda de ativos altamente demandados.

A Klabin espera arrecadar cerca de R$2 bilhões a R$3 bilhões com a venda das terras, valor que pode ser significativamente maior a depender da estratégia de venda e da valorização da terra até o momento da operação. As terras, até certa escala, apresentam prêmio, mas depois apresentam desconto. Caso a empresa opte por vender em blocos de 5.000 a 8.000 hectares, preços maiores podem ser obtidos, dado que mesmo médios empresários tem capital suficiente para adquirir tais blocos, gerando maior competição e elevando seus preços.

Um ponto importante a se destacar é que mesmo a pior área florestal adquirida pela Klabin apresenta produtividade média acima da média brasileira, indicando a qualidade dos ativos adquiridos.

Outra alternativa seria a monetização de parcela desse excedente antes do fim da colheita do primeiro ciclo, através de parcerias com Timber Investment Management Operations (TIMO), algo que a Klabin já fez no passado. Nesse caso, acreditam ser possível arrecadar valores na ordem de USD500 milhões a USD600 milhões, o que faria com que sua alavancagem financeira caísse significativamente enquanto manteriam os benefícios de custos, dado que eles são fruto do ganho de produtividade operacional.

Tal opção elevaria a TIR real desalavancada do projeto, que hoje é da ordem de 13,2%, de forma material. Com isso, a empresa tem duas alternativas de monetização, seguindo aquela que gerar mais valor.

Geração de valor

Como dito anteriormente, a TIR real desalavancada do projeto é de aproximadamente 13,2%, levando em consideração não só as sinergias do projeto, como os valores das vendas das terras excedentes. Mesmo em um cenário onde as sinergias sejam 30% inferiores ao estimado e o valor arrecadado com a monetização das terras também seja 30% inferior ao estimado, a TIR real desalavancada ficaria em 10%, com um spread over WACC ainda atrativo e gerador de valor ao acionista.

Considerando uma redução de aproximadamente R$4 bilhões na redução de CAPEX futuro, um ganho entre R$2 bilhões e R$3 bilhões na venda do excedente de terras, os ganhos operacionais de R$1 bilhão a R$1,5 bilhão das sinergias de custo e o custo do projeto de R$5,8 bilhões, a transação apresenta um valor presente líquido da ordem de R$2 bilhões, com um payback de 6 anos.

Para além do extremo conservadorismo nas premissas do projeto, que sequer levam em consideração possíveis benefícios fiscais na monetização das terras, o histórico da empresa de entregar mais do que promete abre espaço para uma geração de valor ainda maior.

Expectativas para 2024 e adiante e reflexões sobre a empresa:

O efeito líquido na dívida líquida da empresa é de aproximadamente R$4,6 bilhões em 2024, o que representa um aumento na alavancagem da empresa de 0,7x a 0,8x, que deve ficar ligeiramente abaixo dos 4,5x permitidos pela política da empresa ao longo de ciclos de investimento.

Apesar de parecer alto, a desalavancagem se dará de forma mais rápida do que era esperado pela empresa antes do anúncio do projeto. Não só a geração de caixa será ajudada pela redução dos investimentos, como por um EBITDA maior.

Mesmo assim, os planos da empresa seguem os mesmos. Para 2024, o foco segue sendo o de aumentar a produção das máquinas do Puma II, de forma a elevar seus volumes e diluir mais custos fixos, bem como corte de custos e ganho de eficiência, com a execução dos projetos que já haviam sido anunciados.

Tal trabalho será a semente para um ano de forte geração de caixa em 2025, ajudando na desalavancagem da empresa. Dado que 2024 tende a ser um ano ainda difícil em termos de preços de celulose, com a entrada do Projeto Cerrado da Suzano tendendo a impactar o mercado, a divisão de papel e embalagens da Klabin deve seguir exercendo seu papel de estabilização do ROIC e da geração de caixa, mesmo em um mercado ainda difícil, principalmente para kraftliner.

Com a recuperação dos preços da celulose em 2025, ano a partir do qual devemos ter um hiato da entrada de novas capacidades e custos mais elevados de produção da indústria sustentando preços mais altos, veremos a divisão de celulose e os ganhos operacionais contribuindo para uma forte geração de caixa.

Seguimos ainda mais otimistas com o futuro da empresa e vimos ainda mais evidências de sua exímia capacidade de alocação de capital e geração de valor ao acionista. Apesar de parecer um erro de comunicação à primeira vista, dado o guidance recentemente divulgado e sua alteração posterior, entendemos que a negociação com a Arauco, que vinha acontecendo deste a segunda metade de 2022, exigia cautela.

Do ponto de vista de estratégia de negociação, seria leviano anunciar os termos do acordo antes de sua conclusão. Entendemos que o que nos foi revelado no Investor Day era o que podia ser dito na hora, pois era o que haviam orçado para o ano de 2024 e, quando os termos se acertaram, nos mostraram um futuro muito mais promissor à frente.

Boas empresas nos presenteiam com boas notícias e ficamos satisfeitos com o que nos foi dito. Cada vez mais, a Klabin se mostra uma excelente empresa, gerida por pessoas com enorme conhecimento do mercado em que atuam e com capacidade de entregar cada vez mais valor ao seu acionista.