Mercado de Crédito Privado e seu Reflexo no Brasil

Nos últimos anos, o mercado de crédito privado no Brasil tem atraído volumes consideráveis de capital, impulsionado por uma taxa de juros em níveis atrativos e um mercado de ações que ainda não demonstra sinais claros de recuperação.

Para os emissores, diante da falta de dinamismo no mercado acionário e das perspectivas fracas para a retomada das emissões de ações, a emissão de créditos corporativos tem se mostrado uma solução viável.

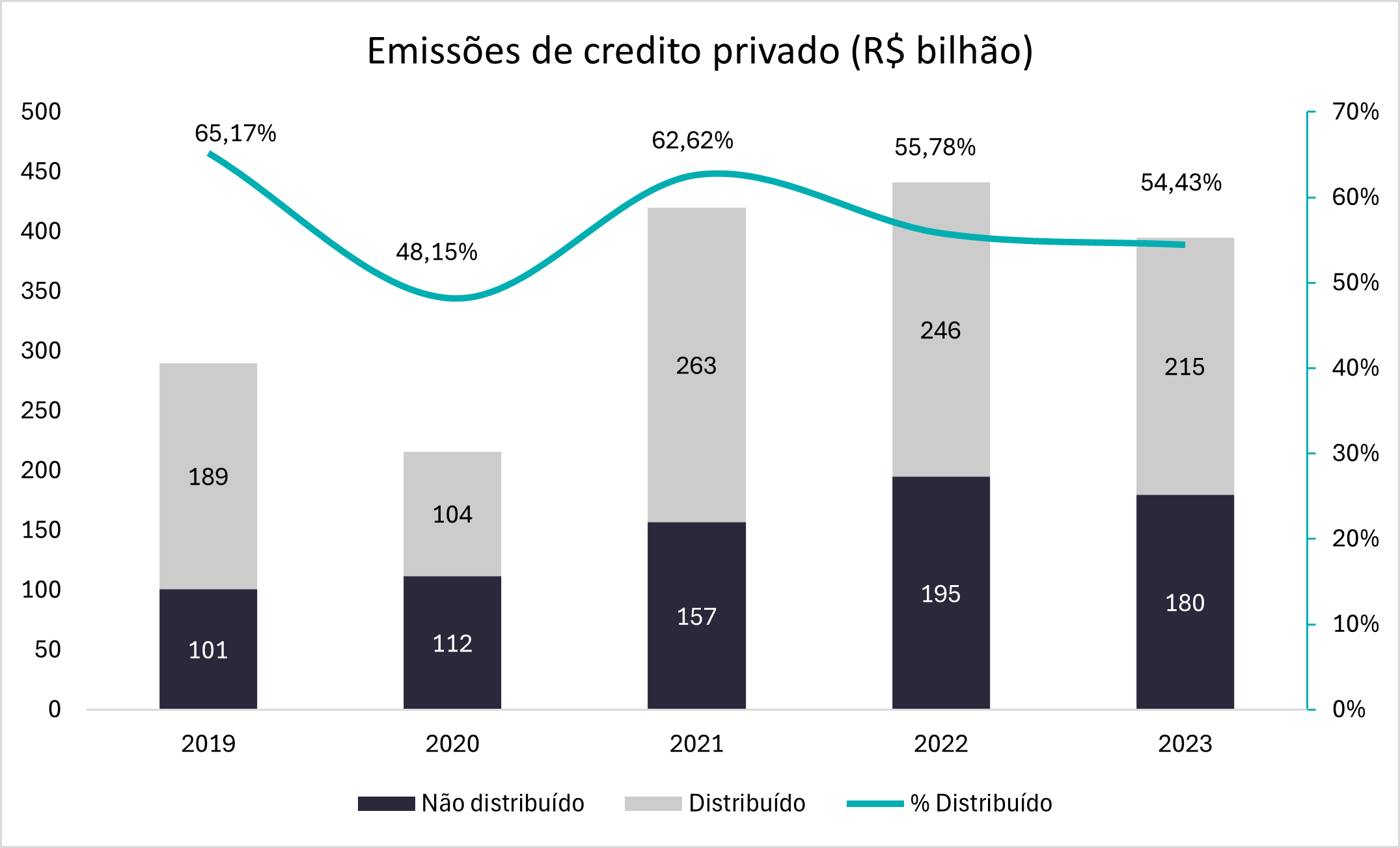

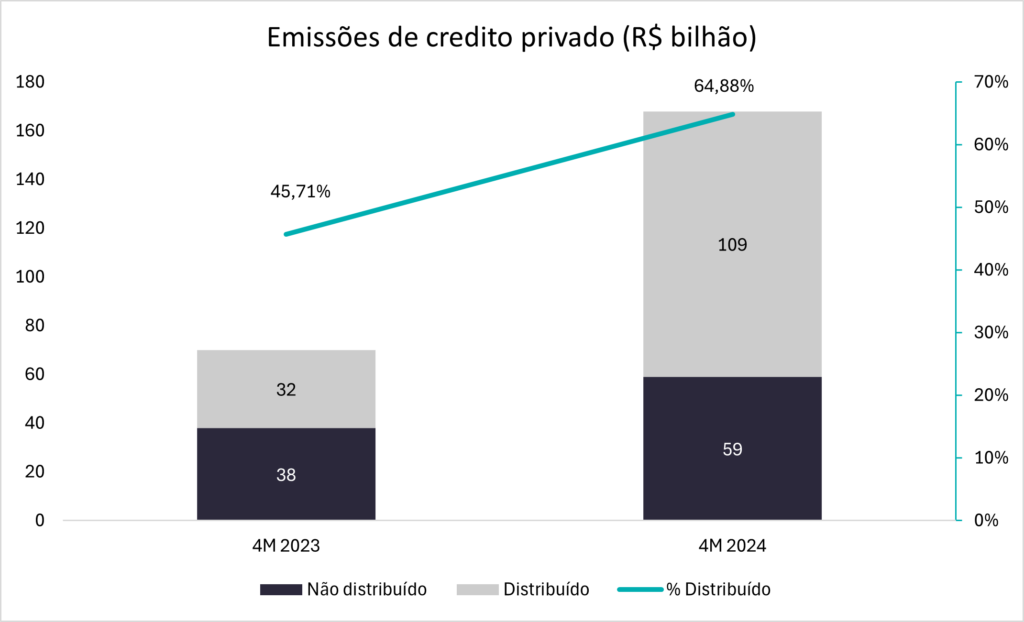

O mercado primário de crédito privado1 totalizou R$ 168 bilhões em emissões nos primeiros 4 meses de 2024, patamar bem superior ao observado nos últimos anos, e um crescimento de 140% frente ao mesmo período em 2023, quando o mercado teve notória paralização frente ao evento de Americanas. Desses R$ 168 bilhões em emissões, aproximadamente 65% (R$109 bi) foram distribuídas no mercado, também acima da média de 2023.

Fonte: Anbima, BTG Pactual, Skopos

Fonte: Anbima, BTG Pactual, Skopos

Outro fator importante a ser considerado foi a mudança nas regras do Conselho Monetário Nacional (CMN), que resultou em regulamentações mais rigorosas para emissões de títulos isentos de impostos. Como consequência, mesmo com um volume significativo de ofertas, os estoques de papéis incentivados corporativos seguiram praticamente estáveis até abril, devido ao vencimento de alguns papéis isentos que observaram emissões em volumes menores após a medida.

Esse expressivo movimento na oferta foi acompanhado por uma crescente demanda por esse tipo de produto, impulsionada ainda mais por conta da medida de tributação de fundos exclusivos fechados, que aumentou a demanda por produtos incentivados. Além disso, a expectativa de uma taxa de juros ainda alta contribuiu para um movimento em direção à renda fixa.

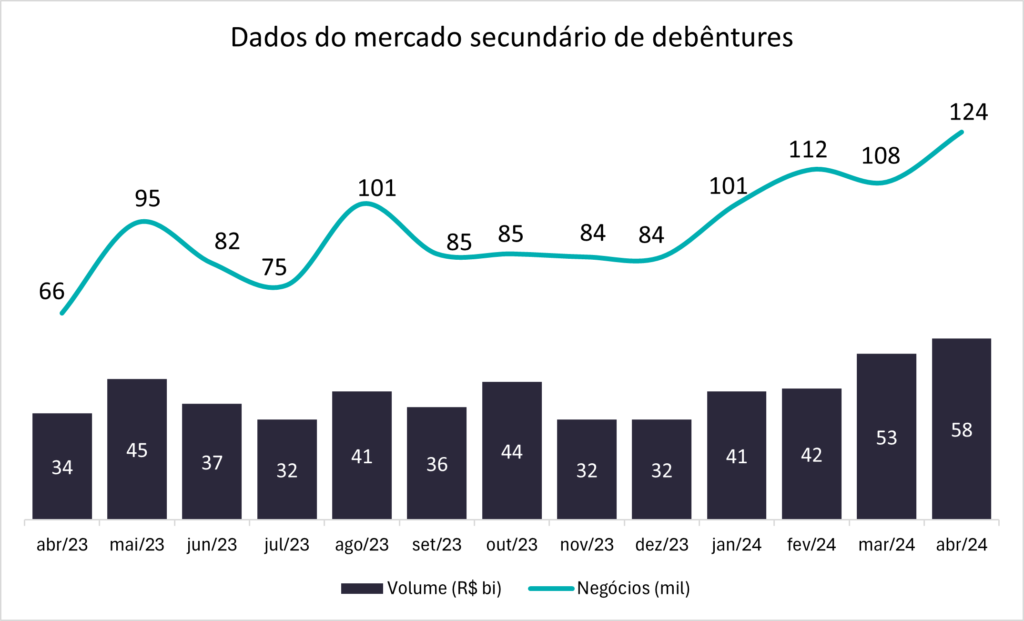

Dado esses fatores, os fundos de renda fixa registram até aqui aplicações de R$ 196 bilhões no ano, enquanto fundos de ações e multimercados seguem observando incessantes resgates (R$ 4 bilhões nos fundos de ações e R$ 50 bilhões nos multimercados). Adicionalmente, a indústria de fundos de renda fixa tem aumentado sua alocação em títulos de dívida privada pelo quinto mês consecutivo, atingindo em março deste ano um recorde de 8,6% do patrimônio líquido da indústria, um montante de R$ 510bilhões em termos absolutos. O aumento da demanda também é evidenciado pela elevação no número de negócios no mercado secundário.

Fonte: Anbima, BTG Pactual, Skopos

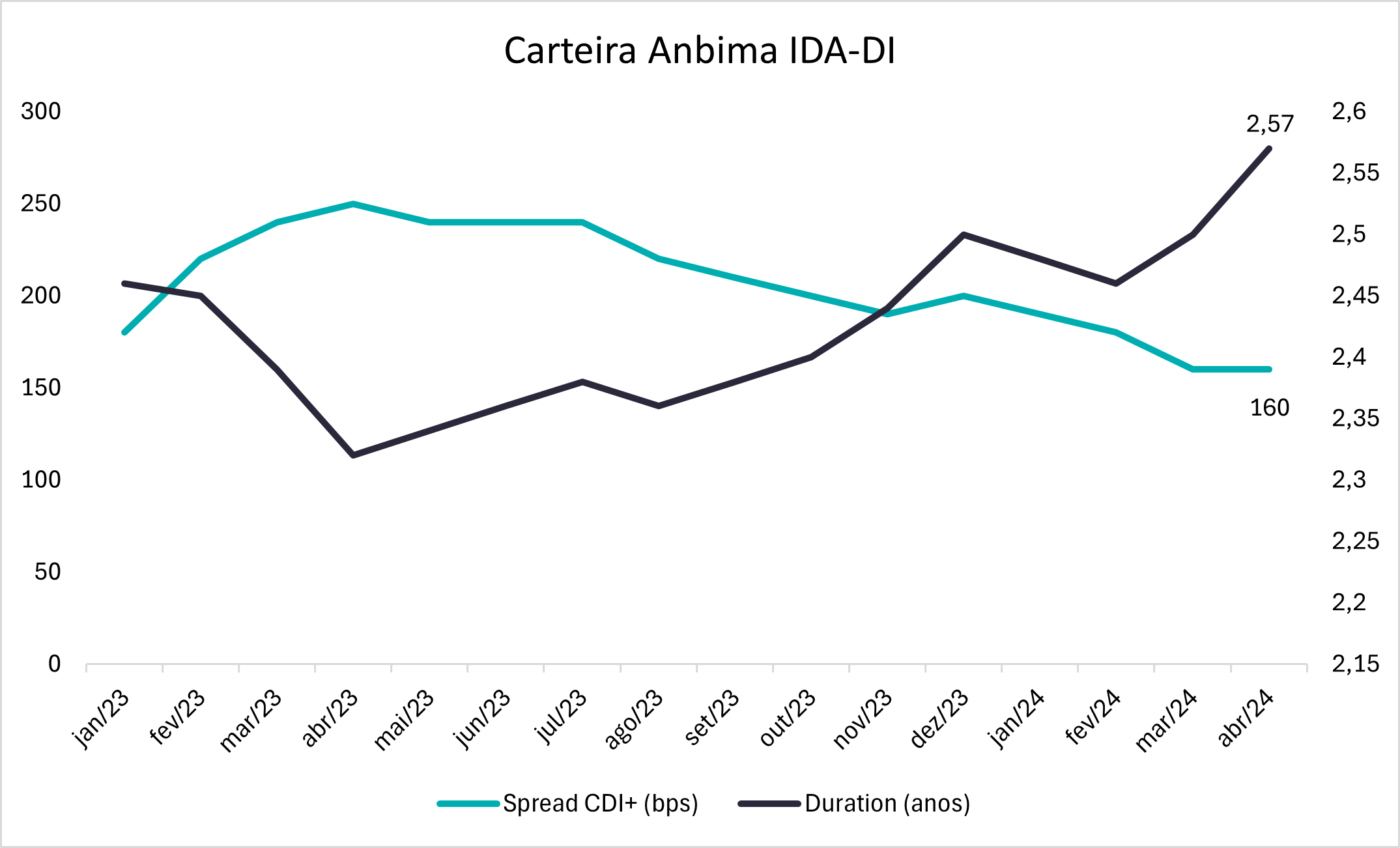

O IDA (índice de debentures da Anbima), que espelha o comportamento de uma carteira composta exclusivamente de debêntures de acordo com critérios específicos2, teve ótimo desempenho no período, e isso é altamente compreensível. O notável aumento de procura por esses papéis no mercado secundário resultou em uma redução de spreads, assim como aumento do duration por parte dos investidores. Observando a composição do IDA-DI, é possível identificar esse movimento.

Fonte: Anbima, BTG Pactual, Skopos

Em resumo, embora a redução do spread possa ser vista como um sinal positivo da confiança do investidor neste tipo de produto, isso também significa um retorno mais baixo para o mesmo nível de risco. Quando os spreads estão em níveis historicamente baixos, ocasionalmente investidores subestimam o risco de crédito das empresas e passam a não ser remunerados adequadamente compensados pelo risco que estão assumindo. Aos níveis atuais, enxergamos que já estamos muito próximos deste patamar.

“There seems to be a special affinity between reflexivity and credit. This is hardly surprising: credit depends on expectations, expectations involve bias; hence credit is one of the main avenues that permit bias to play a casual role in the course of events” – George Soros

Contudo, esse aumento na demanda por títulos corporativos e a consequente redução do spread não são fenômenos exclusivos do Brasil. Esse movimento também tem acontecido, em sua devida proporção, no mercado americano.

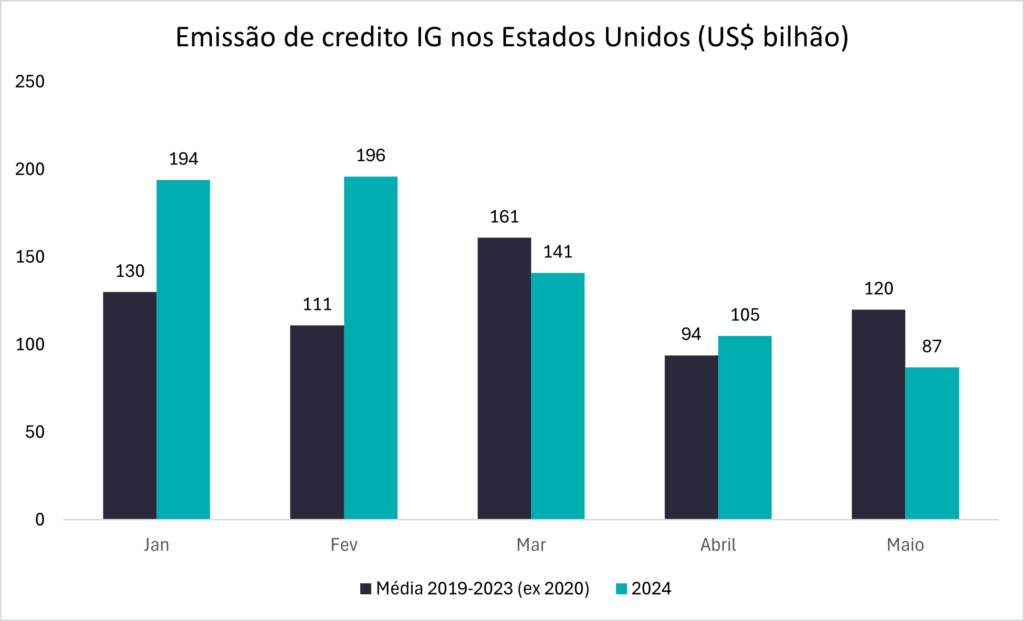

As emissões de crédito de empresas Investment Grade atingiram patamares relevantes neste início do ano, tanto em termos absolutos, quanto em relação aos últimos anos, com as empresas aproveitando a boa janela de refinanciamento aberta por uma taxa de juros menor ao final do ano passado. Esse volume de emissões diminuiu à medida que a inflação americana se mostrou mais persistente, levando ao aumento das taxas dos títulos americanos.

Fonte: JP Morgan, Dealogic

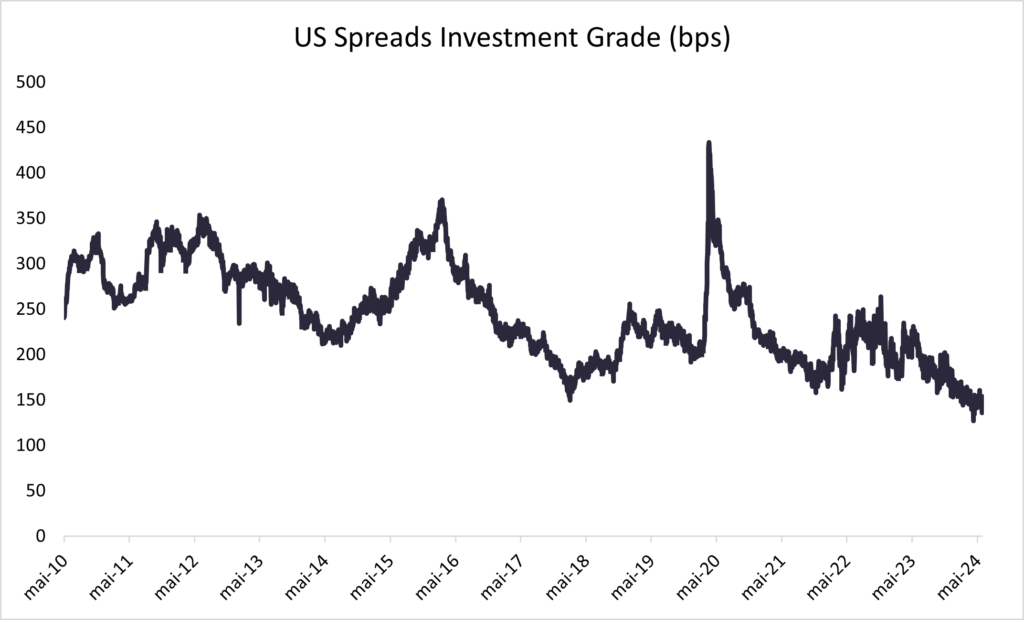

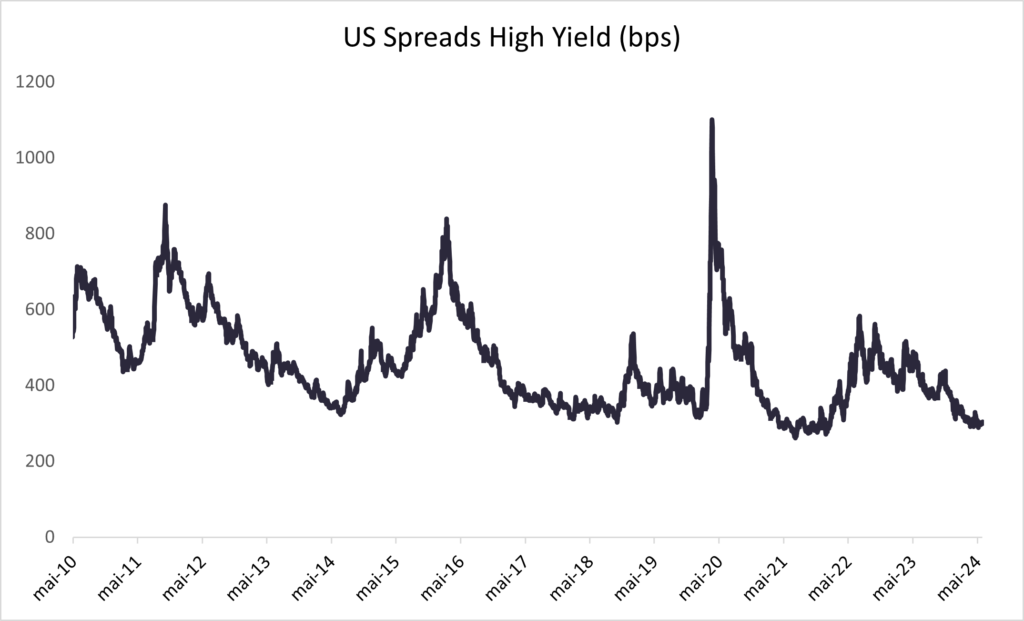

De forma semelhante ao que vimos no Brasil, os investidores americanos também demonstraram forte apetite por esse tipo de produto, levando os spreads de credito a níveis historicamente baixos.

Fonte: Bloomberg, Moody’s

Fonte: Bloomberg

Esse movimento de fechamento de spreads nos mercados americano e brasileiro é, de fato, um sinal a ser observado atentamente. Como já comentado, à medida em que os spreads se estreitam, o retorno prospectivo diminui em relação ao mesmo nível de risco. É essencial que os investidores compreendam adequadamente o risco associado aos investimentos em crédito corporativo, especialmente em um cenário de spreads historicamente baixos. Ao contrário do que alguns inferem, equivocadamente, esses ativos não são livres de risco.

No mercado americano o risco relacionado a esse mercado passou a ser mencionado pela primeira vez na ata mais recente do FOMC por alguns de seus diretores, sugerindo que os riscos associados ao mercado podem ainda não estar completamente evidentes.

“Several participants commented on the rapid growth of private credit markets, noting that such developments should be monitored because the sector was becoming more interconnected with other parts of the financial system and that some associated risks may not yet be apparent.” — FOMC Minutes of the Meeting of April 30-May 1, 2024

Acreditamos que o movimento de fechamento dos spreads de crédito ficou para trás e, nos níveis atuais, inferem um prêmio de risco inadequado em relação ao retorno potencial. Nesses momentos, tanto nos Estados Unidos quanto, principalmente, no Brasil, o ideal é ter cautela.

“The worst loans are made in the best times, leading to capital destruction, meaning the investment of capital in projects where the cost of capital exceeds its rate of return and eventually also in projects where the invested capital is not even recovered.” – Howard Marks

1 (Debêntures Tradicionais + Debêntures Incentivadas + CRI + CRA + NP + NC + FIDC)

2 IDA-Anbima considera apenas debentures com volume igual ou superior a R$100 milhões, vencimento superior a um mês, rating mínimo de BBB (investment grade) e está adimplente com os pagamentos de parcela de fluxo de caixa