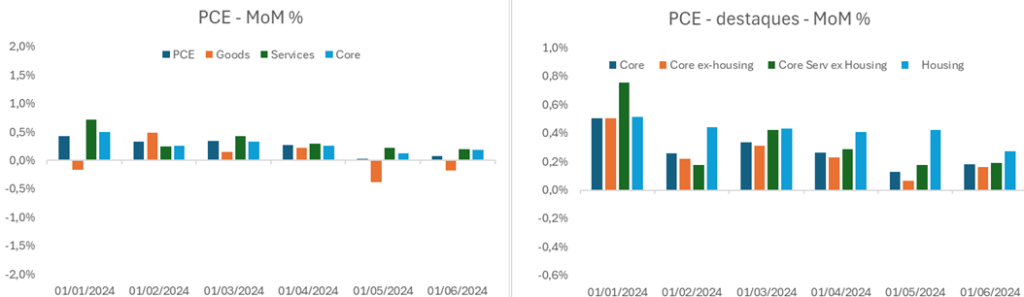

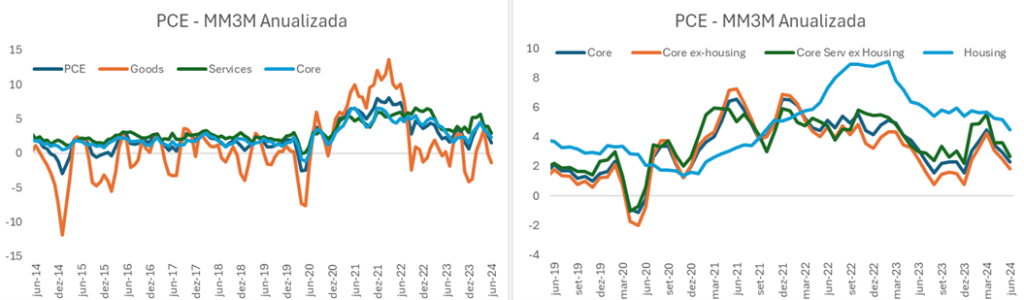

Na manhã de hoje conhecemos os dados para o índice de preços do PCE, indicador de referência para o FED na gestão da política monetária. Em junho, os preços subiram 0,1% ante maio, consolidando um trimestre bastante positivo para a inflação cheia. Em particular, o núcleo da inflação seguiu bem-comportado, com alta de 0,18% na passagem do mês. Neste contexto, a inflação trimestral, quando anualizada, rodou a apenas 1,5% no indicador cheio e 2,3% no núcleo. Trata-se de relevante desaceleração ante o ritmo de 4,5% registrado para ambos ao final do primeiro trimestre, bem como na comparação com o mesmo trimestre de 2023 (2,3% e 3,1%, respectivamente). No agregado, como dissemos para os dados do CPI, a leitura trimestral parece confirmar que o primeiro trimestre tenha sido um “bump” no caminho da desinflação, antes de uma reversão consistente de tendência.

Em destaque, o ritmo de alta em serviços permaneceu estável, a 0,2%. Em termos anualizados, a alta de 2,9% revela notável desaceleração frente tanto ao primeiro trimestre (5,7%) como o 2T23 (3,4%). Nesta leitura de junho, o componente de housing mostrou modesta desaceleração na ponta (0,3%), após 4 meses consecutivos em alta de 0,4%. No CPI de junho finalmente observamos uma esperada desaceleração mais pronunciada em shelter, que deve aparecer de forma mais relevante também aqui no PCE. De toda forma, a desinflação no componente de housing segue em curso, como ilustrado pela evolução da inflação trimestral, anualizada (4,5%, de 5,5% ao final do primeiro tri e mesmo 5,1% ainda em maio).

Fonte: BEA, Skopos

Ainda medido o pulso da inflação corrente em termos anuais, destacamos a evolução da média móvel de 3 meses anualizada para mais dois componentes. O núcleo da inflação, uma vez retirado o componente de housing, de maior persistência e defasagem, rodou o trimestre em apenas 1,8%. Contribuiu, além dos próprios serviços, a deflação nos preços de bens, que voltaram a cair em junho (-0,2%, de -0,4% em maio) e fecharam a -1,3% no trimestre, já anualizando. Demais, focando apenas em serviços e retirando o componente de moradia, a inflação roda a apenas 2,6% nesta mesma métrica (de 5,5% ainda no 1T24).

Fonte: BEA, Skopos

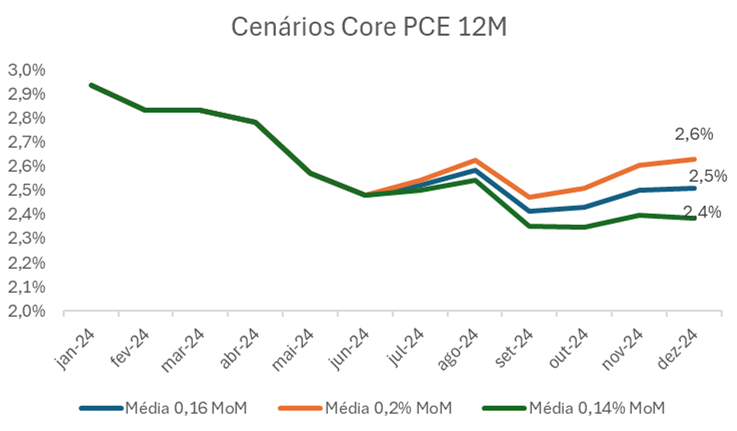

Prospectivamente, nos parece interessante analisar o ritmo médio de inflação que seria condizente com as projeções recém-publicadas pelo FED, em sua última reunião. No último FOMC, a autoridade americana projetava 2,8% de Core PCE neste ano, em cenário no qual esperava desemprego a 4,0% e apenas 1 corte de juros. No front do emprego, assistimos a três altas consecutivas, levando a taxa a 4,1% já em junho. No front da inflação, bastaria um ritmo mensal de 0,2% no núcleo daqui ao final do ano para entregar o esperado pelo FED. É o valor verificado nos últimos 12 meses, em média, portanto pressupõe a ausência de progresso no processo de desinflação na ponta, o que nos parece conservador.

Fonte: BEA, Skopos

Fonte: BEA, Skopos

De outro lado, ainda em março, quando os membros do board trabalhavam com 3 cortes para o ano, a inflação projetada pelo Core PCE era de 2,6%. Bastaria, nos meses de julho a dezembro, que o núcleo rodasse na média em 0,17% para alcançar este patamar. Esta taxa é até ligeiramente mais apertada do que o anotado em média durante o segundo semestre do ano passado (0,16%), em que a desinflação deu o tom. Se, de outra forma, assumirmos que o processo de desinflação pode ganhar tração neste segundo semestre ante o ano passado, com uma média mensal de 0,14% -que foi, a propósito, a média mensal deste 2tri-teríamos o Core PCE em 2,4% ao final deste ano. Trata-se de suposição razoável, considerando um mercado de trabalho mais desaquecido e dados de consumo mais brandos em comparação à realidade do segundo semestre do ano passado.

Em nossa visão, o conjunto dos dados disponíveis para o segundo trimestre consolidam o argumento para o começo de um ciclo de flexibilização monetária em setembro. O ritmo de geração de vagas desacelera bastante, o desemprego sobe consecutivamente, ainda que de forma branda; e a desinflação avança, agora conta com inflexão mais relevante em moradia. Para nós, seria pertinente o começo já em julho, mas o FED deve preferir por guiar o mercado para o corte na reunião seguinte, como tem feito em suas decisões.